平成30年分の確定申告が始まっております。

今回の確定申告の注意点となるところを数日にわたりご紹介いたします。

ご注意下さい!!!

- 住宅ローン控除の誤り

- ふるさと納税の申告漏れ

- 予定納税額の記載漏れ

- 添付書類の提出漏れ

出典:国税庁

● 住宅ローン控除について、次の誤りにご注意ください。

- 住宅取得等資金の贈与についての贈与税の非課税特例(贈与特例)の適用を受けたにもかかわらず、その適用を受けた住宅取得等資金の額を、住宅の取得価額等から差し引いて住宅ローン控除額を計算しなかった。

- 居住していた住宅について、譲渡特例の適用を受けたにもかかわらず、住宅ローン控除を受けた。

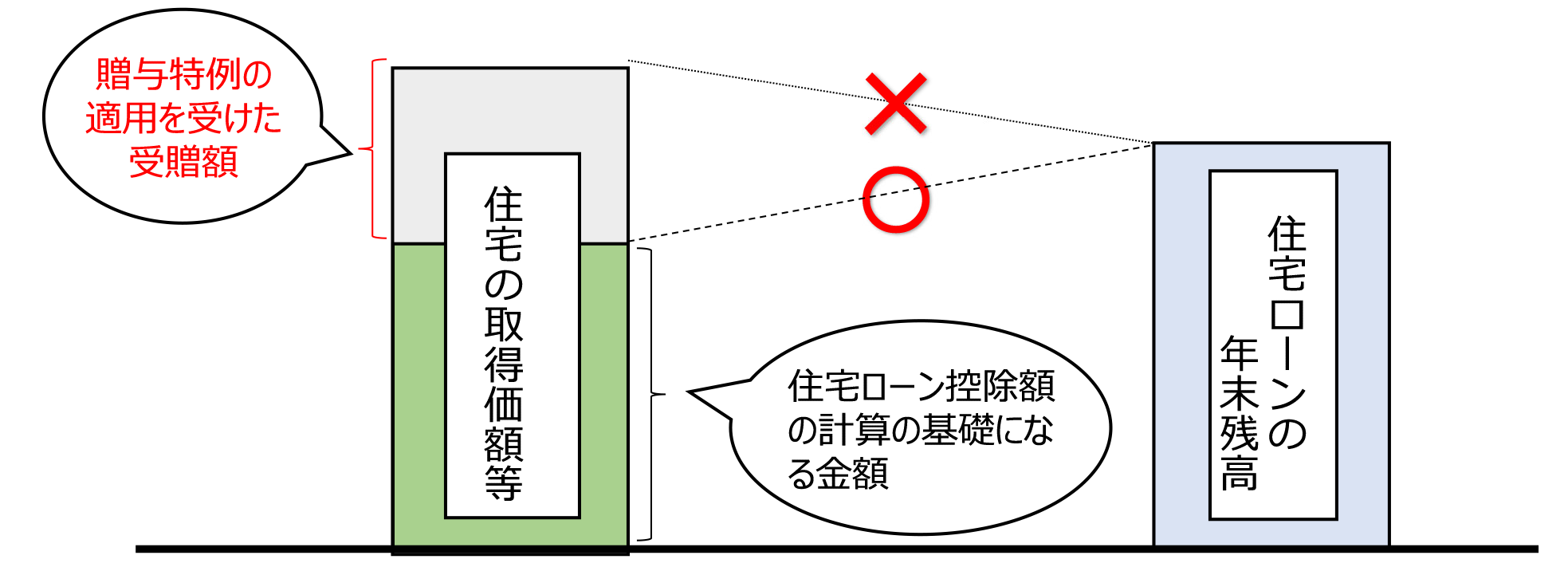

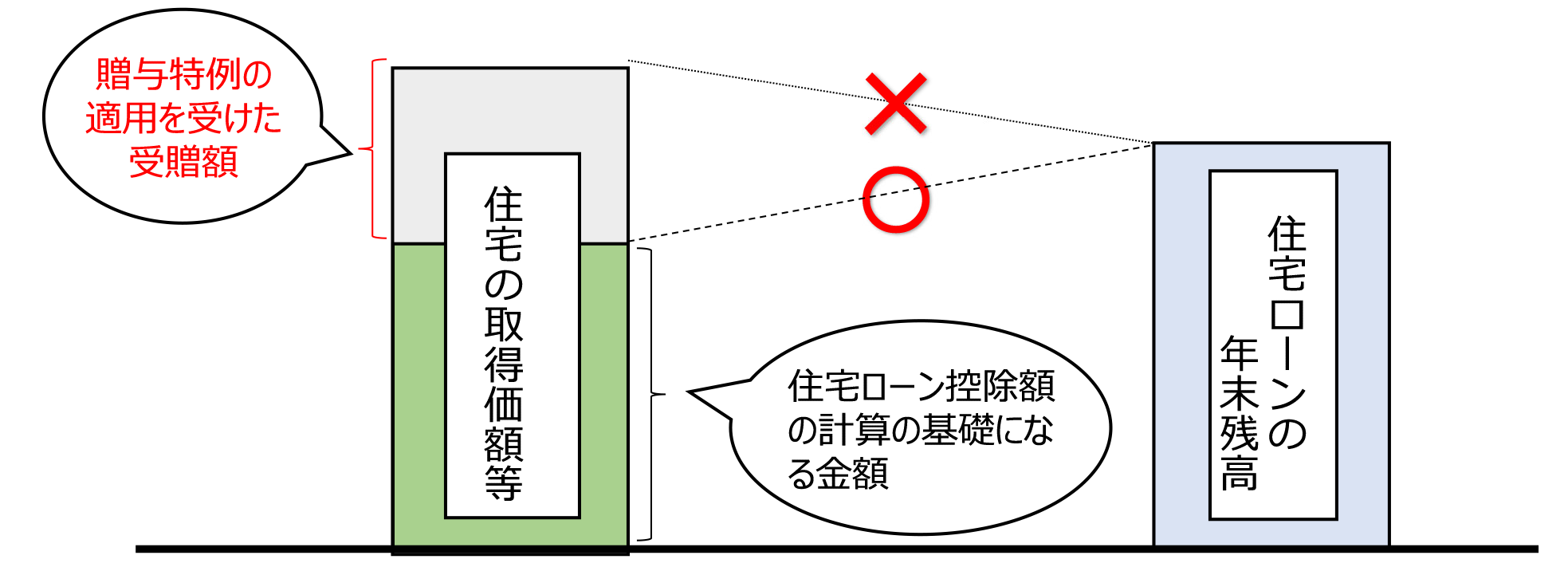

1.住宅取得等資金の贈与についての贈与税の非課税特例(贈与特例)の適用を受けた場合の住宅ローン控除額の計算誤り

〇 住宅ローン控除額は「住宅の取得価額等」と「住宅ローンの年末残高」のいずれか低い方の金額に基づき計算します。

〇 その際、住宅取得等資金について贈与特例の適用を受けた場合(注)は、その適用を受けた受贈額を住宅の取得価額等から差し引く必要があります。

(注)「贈与特例の適用を受けた場合」とは、1.住宅取得等資金の贈与税の非課税、2.住宅取得等資金の贈与を受けた場合の相続時精算課税選択の特例の適用を受けた場合をいいます。

2.住宅ローン控除と譲渡特例との重複適用

〇 個人が新居に住み始めた年分及びその前後2年分ずつの計5年の間に、譲渡特例の適用を受ける場合(注)、その新居について住宅ローン控除の適用を受けることができません。

(注)「譲渡特例の適用を受ける場合」とは、1.居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)、2.居住用財産の譲渡所得の特別控除(3,000万円の特別控除)(被相続人の居住用財産に係る譲渡所得の特別控除を除きます。)、3.特定の居住用財産の買換え等の特例、4.既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換え等の特例、のいずれかの適用を受ける場合をいい、新居に住み始めた年分に住宅ローン控除の適用を受け、その翌年又は翌々年中にその新居を売却して上記1~4の特例の適用を受ける場合を除きます。

● ふるさと納税について、ワンストップ特例を申請された方であっても、「医療費控除などの確定申告を行う場合」や「寄附先が5団体を超える場合」は、全てのふるさと納税の申告が必要となりますのでご注意ください。

● 予定納税額について、申告書への記載漏れにご注意ください。予定納税額は、税務署から送付された「予定納税額の通知書」に記載されています。

● 次の添付書類の提出漏れにご注意ください。

- 給与や年金の「源泉徴収票」(原本)

- 住宅ローン控除を受ける場合の「売買契約書の写し」、「年末残高証明書」など

いかがでしたでしょうか?

添付資料などは忘れてしまわないように気をつけなければいけませんね。

ご不明な点や申告で心配事がございましたら、お気軽にお問い合わせください。